Voir aussi

23.06.2023 04:11 PM

23.06.2023 04:11 PMCette semaine, lors de son discours devant le Congrès, le Président de la Réserve Fédérale Américaine, Jerome Powell, a souligné que l'autorité de régulation avait l'intention de maintenir une approche de faucon (dur) à l'avenir. Il a également noté que tous les membres du Comité fédéral des opérations de marché ouvert ont fait preuve d'un consensus général sur cette question. D'autres grandes banques centrales restent également sur la voie du faucon :

Il n'est pas étonnant que les indices boursiers chutent dans un contexte de hausse des taux, de l'inflation et de la peur. Par exemple, Wall Street a semblé très faible lors de la séance de jeudi et a en grande partie baissé. Néanmoins, le marché boursier américain a clôturé le 22 juin principalement dans le vert. Et la hausse a été menée par l'indice le plus sensible aux changements d'humeur, le NASDAQ, qui a augmenté grâce à une forte hausse des actions du secteur des hautes technologies. Le même NASDAQ a légèrement perdu l'impulsion de la croissance vendredi, mais est resté en hausse.

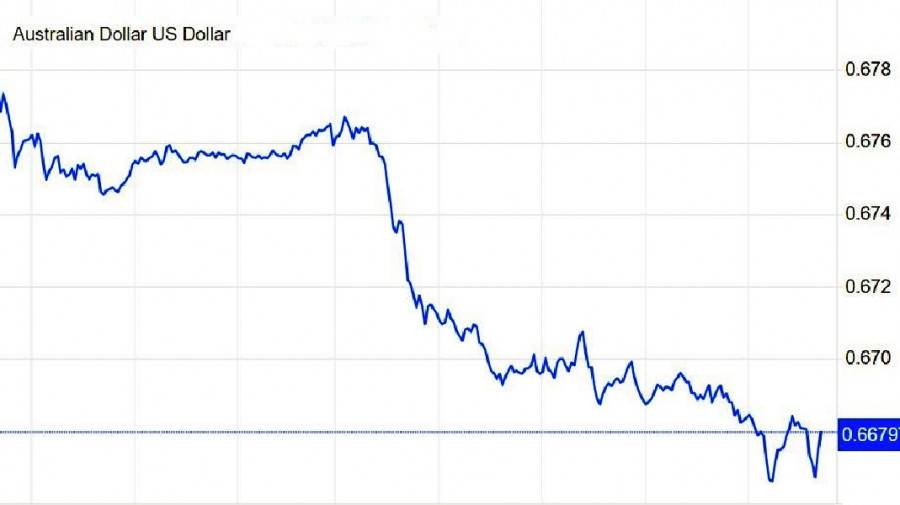

Pour les devises d'Australie et de Nouvelle-Zélande, la hausse de Wall Street est généralement un signal positif. Mais hier et aujourd'hui, nous assistons à une forte baisse de ces devises. Pourquoi les corrélations établies sont-elles perturbées et pourquoi la hausse des actifs à risque aux États-Unis ne soutient-elle plus la hausse des devises à risque dans la région Asie-Pacifique?

Pour le dollar australien, qui a toujours réagi plus fortement aux événements externes qu'aux actualités nationales, il semble que la situation ait quelque peu changé. La décision récente de la Réserve fédérale américaine de mettre une pause dans la hausse des taux a été plus dovish que la Banque de réserve d'Australie. Ainsi, le régulateur australien s'est temporairement révélé plus hawkish que son homologue américain.

En même temps, la Réserve fédérale américaine a déclaré son engagement en faveur d'une politique agressive jusqu'en 2023. Les perspectives de la RBA sont très floues en termes de protocoles. Qu'est-ce que l'ozzie choisit dans cette situation ? Le problème est qu'il n'a essentiellement aucun choix. Seule une chute sous la pression de plusieurs facteurs négatifs :

Il semble donc que la récente force du dollar australien se soit finalement dissipée. Aujourd'hui, il a atteint ses niveaux les plus bas depuis deux semaines et continuera probablement à être dans une tendance baissière.

Il est clair qu'un catalyseur important pour l'AU$ peut être des changements dans le sentiment des marchés mondiaux. Dans ce contexte, il est pertinent de surveiller l'activité économique de la Chine - le principal partenaire commercial de l'Australie. Si les statistiques indiquent que l'état de l'économie chinoise se détériore, le risque pourrait s'intensifier dans la région. Dans ce cas-là, le dollar australien risque de subir une correction encore plus profonde que celle observée à la fin de cette semaine.

L'économie chinoise semble être bloquée sérieusement et pour longtemps. La demande des consommateurs dans le pays est très faible, les dettes et la déflation augmentent, les investissements du secteur privé se réduisent. Pour stimuler la demande, les autorités du pays doivent permettre la croissance du yuan, autoriser les hausses de salaires et trouver un moyen de résoudre le problème des débiteurs insolvables. C'est-à-dire rendre le marché intérieur plus important que les intérêts d'exportation. Mais dans les conditions actuelles :

Les autorités chinoises ne s'engageront pas là-dessus. Au contraire, on entend de leur part des affirmations selon lesquelles l'économie du pays connaît une croissance réussie. Et plus la situation actuelle durera, plus la note à payer pour l'économie chinoise pour sortir de la crise sera élevée.

De même, le dollar de Nouvelle-Zélande augmentera et diminuera avec les mouvements mondiaux. Cependant, sa position est beaucoup plus faible que celle de son homologue australien. La Banque de réserve de Nouvelle-Zélande a pris sa décision sur les taux en mai et a annoncé à cette époque qu'elle ne prévoyait plus d'augmenter les taux. Ainsi, il a indiqué ses perspectives comme étant dovish.

Maintenant, face aux positions hawkish de la plupart des régulateurs mondiaux, la RBNZ semble être l'exception. La situation pour la monnaie néo-zélandaise semble triste car une baisse du PIB a été enregistrée dans le pays et des signes de récession technique se profilent dans l'économie. Par conséquent, la hausse du Kiwi n'a pas vraiment de raisons de se produire actuellement. Dans un contexte de sentiments négatifs, son taux par rapport au dollar américain a atteint un nouveau minimum intra-journalier vendredi à environ 0,6118.

En parlant des événements dans la région spécifiquement, les plus importants d'entre eux pour les devises antipodal auront lieu seulement dans une semaine et demie. Le mardi 4 juillet, la Reserve Bank of Australia annoncera sa décision sur le taux d'intérêt. C'est pourquoi cette semaine ainsi que la suivante, il semble que le dollar néo-zélandais va baisser en suivant les mouvements de risque mondiaux.

You have already liked this post today

*The market analysis posted here is meant to increase your awareness, but not to give instructions to make a trade.

Les indices boursiers américains, notamment le S&P 500 et le Nasdaq 100, ont affiché de solides gains grâce à l'optimisme concernant les progrès dans les négociations commerciales. Malgré l'absence

Le marché américain montre de nouveaux signes d'instabilité. Les signaux positifs concernant une potentielle désescalade dans le conflit commercial avec la Chine suscitent de l'espoir, mais les experts mettent

Le Nikkei bondit de plus de 2 %, les contrats à terme sur le S&P 500 poursuivent leur rallye. Le dollar grimpe alors que Trump affirme ne pas avoir l'intention

Donald Trump a intensifié ses critiques à l'encontre du président de la Federal Reserve, Jerome Powell, demandant une nouvelle fois une réduction immédiate des taux d'intérêt. Cette pression politique renouvelée

La séance de jeudi sur les marchés boursiers américains s'est terminée dans le désordre, avec des nouvelles positives des géants de la technologie et des entreprises pharmaceutiques opposées aux préoccupations

Club InstaForex

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.