Смотрите также

Прочитав заголовок, многие из вас могут сказать: кто про что, а Бабенко про крах доллара, причем доллара ему показалось мало, он к нему еще и евро прицепил! Однако у меня есть основания, которыми я сегодня и поделюсь.

Собственно, могущество доллара США определялось экономикой государства, функцией эквивалента стоимости, огромным количеством финансовых инструментов, американской военной мощью, наконец. С евро ситуация похожая, но финансовых инструментов в евро поменьше, да и военная мощь если и есть, то только в союзе с США. Рассчитываться в долларах было удобно и дешево, всевозможные финансовые институты всегда были готовы предоставить финансирование в американской валюте, вложения в долларах США приносили инвесторам стабильный доход. Так продолжалось долгие годы – десятилетия, но всему когда-то приходит конец.

Для того чтобы понять, почему доллар и евро потеряют свою привлекательность, давайте перенесемся к началу тысячелетия, в 2000 год, и посмотрим, что изменилось с тех пор. Прошу прощения у читателей за небольшой ликбез, но ориентиром любой инвестиции является государственная казначейская облигация, обеспечивающая инвесторов минимальной доходностью, но высокой надежностью вложений. Это так называемая облигация с нулевым риском. Эти облигации в основном используют институциональные инвесторы и крупные коммерческие банки, но и частные инвесторы активно скупают их, особенно в период нестабильности.

В начале тысячелетия «свободный» мир почивал на лаврах после победы в «холодной войне», был силен как никогда, а лидерство США никто не оспаривал. Китай только становился на путь своего роста, Россия лежала в руинах, оставшихся ей в наследство от Советского Союза. Западная Европа готовилась к введению единой европейской валюты и приему в свои ряды новых членов. Только что была проведена операция по расчленению Югославии, и модель глобализации втягивала в орбиту все новые страны. Казалось, будущее «золотого миллиарда» безоблачно и прекрасно.

В это благословенное для США и ЕС время доходность 10-летних казначейских облигаций составляла 6.65% годовых (рис.1). Доходность казначейских облигаций Германии была на уровне около 5.5%. США имели государственный долг к размеру ВВП на уровне 55%. Из общего ряда немного выпадала Япония с долгом 130% к ВВП и доходностью 10-летних облигаций на уровне 130%. В Европе безраздельно властвовала немецкая марка, а доллар являлся главной мировой резервной валютой.

Доллар нужен был всем, все хотели его получить и заработать. Китаю нужен был доллар, российским олигархам, другим развивающимся странам. Европе тоже был необходим гринбек, чтобы расплачиваться им в международных расчетах. В долларах определялись цены на товары и услуги, а их уровень устанавливался на американских биржах, ставших к тому времени центрами мировой торговли и инвестиций.

Рис.1: Доходность 10-летних облигаций США

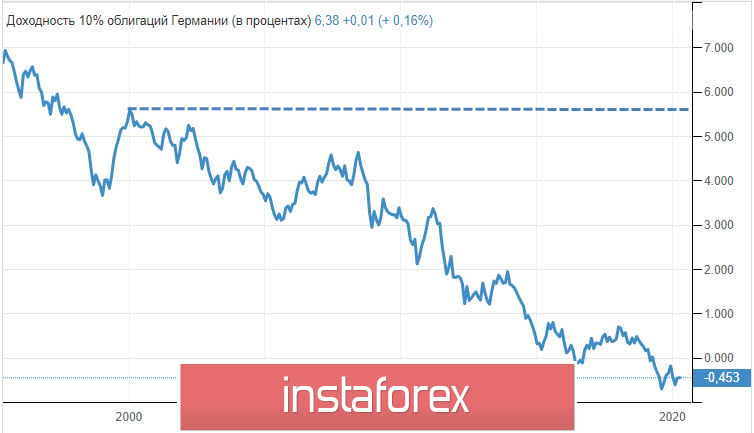

Прошло двадцать лет, настал 2020 год, эпидемия COVID-19 обрушила экономику, обнажив огромные перекосы в мировой финансовой системе, где ведущие мировые центры так и не смогли полностью восстановиться после кризиса 2008-2009 года. Глядя на график доходности 10-летних казначейских облигаций США, трейдер бы сказал, что перед нами устойчивый понижающийся тренд, прерываемый коррекциями. Я же говорю, что перед нами график конца гегемонии американского доллара. Да и всей финансовой западной системы, построенной на заемном проценте, ибо график казначейских бондов Германии копирует доходность облигаций США, с тем отличием, что там ситуация еще хуже, т.к. доходность давно находится в отрицательной зоне (рис.2).

Рис.2: Доходность 10-летних казначейских облигаций Германии

Итак, через 20 лет мы имеем ситуацию, когда доходности по ценным бумагам в ключевых финансовых центрах, эмитирующих резервные валюты, близки или уже находятся ниже нуля. Однако желание владеть долларом, евро или любой другой валютой всегда сопровождается возможностью обменять деньги на товары, услуги или получить выгоду от инвестиций, сделанных в этих валютах.

Текущую ситуацию с отрицательной доходностью можно было бы назвать исключением из правил, но смекалка и опыт говорят нам, что это не случайность, а устойчивое явление, а значит ставки по государственным активам вряд ли будут повышаться в ближайшие несколько лет, а то и десятилетий. Да и как повышать ставку в долларах США, если государственный долг равен 25 триллионам, а дыра в бюджете еще до эпидемии COVID-19 была равна 15%, а сейчас выросла до 50%, и не надо мне рассказывать про долг к размеру ВВП! Когда ВВП падает на треть, как будет выглядеть данный показатель?

Естественно, что при нулевой и отрицательной ставке можно занимать бесконечно, но вот кто будет давать в долг на таких условиях, кроме Центрального банка?! Я недаром привел в пример Японию, Центральный банк этой страны полностью выкупает государственный долг с рынка, а также становится собственником японских корпораций уже много лет. При этом японская иена является основной мировой валютой фондирования, фактически утратив функцию резервной валюты. Хранить капиталы в активах, номинированных в иенах, конечно можно, но это не приносит никакого дохода.

Боюсь вызвать на себя гнев читателей, но когда речь идет о конкретном человеке, он вполне может обменять свои доллары, евро и даже иены на материальные товары и услуги в объемах, достаточных для собственного потребления. Однако когда речь идет об экономике и геополитике, то деньги должны быть инвестированы в огромных объемах. Но во что их инвестировать при отрицательной доходности?

И вот инвесторы по всему миру, в том числе институциональные, ищут приложения своим капиталам и готовы инвестировать, но доходности их инвестиций либо близки к нулю, либо обладают таким низким качеством и высоким риском, когда глаголы - потерять и инвестировать - становятся практически синонимами. Тогда на арену во всей своей красе и блеске выходит золото, но сегодня я не про него.

Представим себе Китай и Россию. Один производил товары, другая добывала нефть, и все это они продавали за доллары США, которые затем вкладывали в государственные казначейские облигации, покупали товары и технологии. США и их союзники по западному блоку вводят против России санкции, которая вынуждена избавляться от долларов. Китай до поры остается в стороне, но президент США начинает против него торговую войну и принуждает к невыгодной сделке, т.к. Китай по-прежнему заинтересован в долларах. Дальше - больше.

Во время эпидемии COVID-19 из США раздаются предложения наказать КНР арестом части государственных облигаций, а «свободные» СМИ начинают компанию по обвинению Поднебесной в распространении эпидемии коронавируса. В США и ЕС начинается дискуссия и принимаются меры, ограничивающие возможности китайских инвесторов по приобретению активов и инфраструктуры. Доходит до смешного: комитет по иностранным инвестициям США (CFIUS) отклоняет заявку китайских бизнесменов на приобретение социальной сети для гомосексуалистов, посчитав ее стратегически важной для безопасности США. Политики Еврокомиссии призывают государства ЕС активно выкупать технологические компании, дабы те не достались Китаю.

Таким образом, главный инвестор, который был заинтересован в проникновении на западные рынки, имеет множественные препятствия на пути движения своих капиталов и нулевую доходность в активах. По сути, не только Китаю, России, но и другим странам больше нет необходимости продавать что-то за доллары или евро, поскольку в любой момент эти деньги могут быть конфискованы, а доходность инвестиций, учитывая инфляцию и текущее положение на рынке облигаций, находится в отрицательной зоне.

Круг замкнулся, центральным банкам, эмитирующим «резервные валюты», не остается ничего, как заниматься прямой монетизацией государственного долга, попутно скупая частные компании и корпорации. Популярность доллара и евро постепенно и неуклонно снижается, а экономика этих гигантов стремительно приближается к экономической модели Японии, когда есть отдельные прорывные технологии, есть эффективно работающие сектора, есть некоторый товарооборот, а сама японская валюта используется в глобальных финансовых спекуляциях, но, увы, уже не находится на ведущих ролях.

Я далек от мысли, что доллар и евро утратят свои функции завтра, боже упаси нас от этого хаоса, но то, что эти валюты постепенно шаг за шагом будут сдавать свои позиции и терять функции резервных валют, не вызывает у меня никаких сомнений. Когда-то и над Британской Империей никогда не заходило солнце.

Да минует нас коронавирус, аминь!

|

||

|

С уважением, Аналитик: Александр Бабенко ГК ИнстаФинтех © 2007-2024 |