อ่านรายละเอียดเพิ่มเติม

31.08.2023 11:05 PM

31.08.2023 11:05 PM"การหางานในสหรัฐฯลดลงอย่างมีนัยสำคัญโดยไม่เพิ่มอัตราการว่างงาน... นี่เป็นผลที่ต้องการและไม่ธรรมดาที่อยู่ในประวัติศาสตร์ ซึ่งเทศบาลนายกเอ็ดชาวฟิลลีนขาดความคาดหวังซึ่งยืนยันในพระราชดำเนินการในเจ็กสันฮอวล์ ผู้นำระบบเอกชนของสหรัฐฯให้การตอบสนองต่อตลาดแรงงานในสหรัฐฯเพิ่มขึ้นเมื่อวันที่ 25 สิงหาคม", - แจร์ร็อม พาวัล กล่าวในการแสดงความคิดเห็นของเขาในเจ็กสันฮอวล์ ผู้นำของระบบสำรักของสหรัฐฯทำการประเมินการตลาดแรงงานในสหรัฐฯในวันที่ 25 สิงหาคม

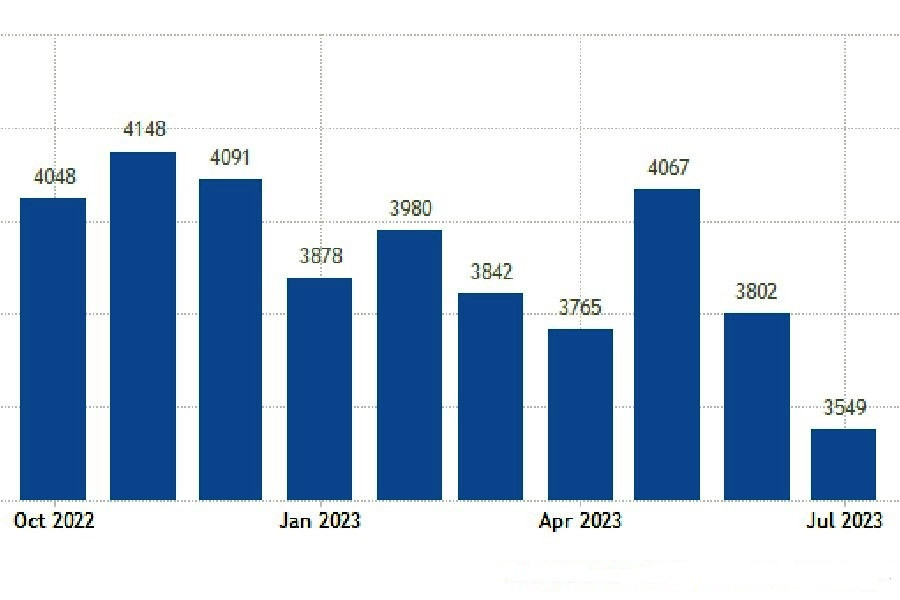

29 สิงหาคม ออกรายงานครั้งแรกจากสี่รายงานในกลุ่มนี้ - รายงาน JOLTS ในเดือนกรกฏาคม เป็นตัวบ่งชี้ที่ยืนยันในความล่าช้าของตลาดแรงงานในเศรษฐกิจของสหรัฐฯ

ตัวชี้วัดการลาออกยืนยันว่านายจ้างพิจารณาให้คงอยู่กับพนักงานที่มีอยู่คนเดียว จำนวนคนที่ลาออกจากงานในสหรัฐฯ ลดลง 253,000 คน ดังนั้น ค่าเดือนกรกฎาคมจึงเป็นต่ำที่สุดในระยะเวลากว่า 2 ปีครึ่ง (ดูกราฟ)

การกระจายแนวโน้มนี้ควรถือเป็นการทดแทนแล้วหรือเปล่า? คำศัพท์ซับซ้อนนี้เรียกว่าการปรับปรุงสัดส่วนของพอร์ตการเงินให้มีสัดส่วนเดิม เทรดเดอร์ต้องการให้มีการปรับปรุงแนวโน้มเมื่อตลาดแรงงานกลับมาเจริญเติบโตอีกครั้ง อย่างไรก็ตาม หากมีหลักฐานที่แสดงให้เห็นว่า "การเครื่องหมายของตลาดแรงงานไม่อ่อนแอต่อไปอีกต่อไป" เจ้าฟ้าเฟเดอร์เค้าพร้อมที่จะปล่อยลาก้วยเหล็กได้อีกครั้ง แต่อย่างไรก็ตาม รายงาน JOLTS ได้ออกมาบ้าง ซึ่งคือทางเข้าของรัฐบาลส่วนกลางของระบบสุขภาพในการลดการเจริญเติบโตของเศรษฐกิจ

ในส่วนของเจ้าหน้าที่ผู้มีอำนาจ มันสำคัญอย่างยิ่งที่ต้องมีความสมดุลระหว่างสิ่งที่มีความต้องการและสิ่งที่สามารถจะข้ามไปในตลาดแรงงาน และเดี๋ยวนี้ ดูเหมือนว่าจะไม่มีข้อเสี่ยงในส่วนนี้ของเศรษฐกิจของสหรัฐอเมริกา อย่างน้อยก็เรื่องจำนวนบรรดางาน 1 คนที่ไร้งานต่อวันหลังจากนี้

ตามที่เห็น สัปดาห์ที่สิ้นสุดลงเมื่อวันที่ 26 สิงหาคม พบว่ามีความขัดแย้งบางสิ่งระหว่างความคาดหวัง (235,000) และความเป็นจริง (228,000) และถึงแม้ว่าตัวชี้วัดดังกล่าวจะเป็นจากส่วนรอง แต่ก็ยังเป็นสัญญาณที่บ่งบอกถึงการเคลื่อนไหวของตลาดแรงงานที่ยังคงแออัดในสหรัฐอเมริกา

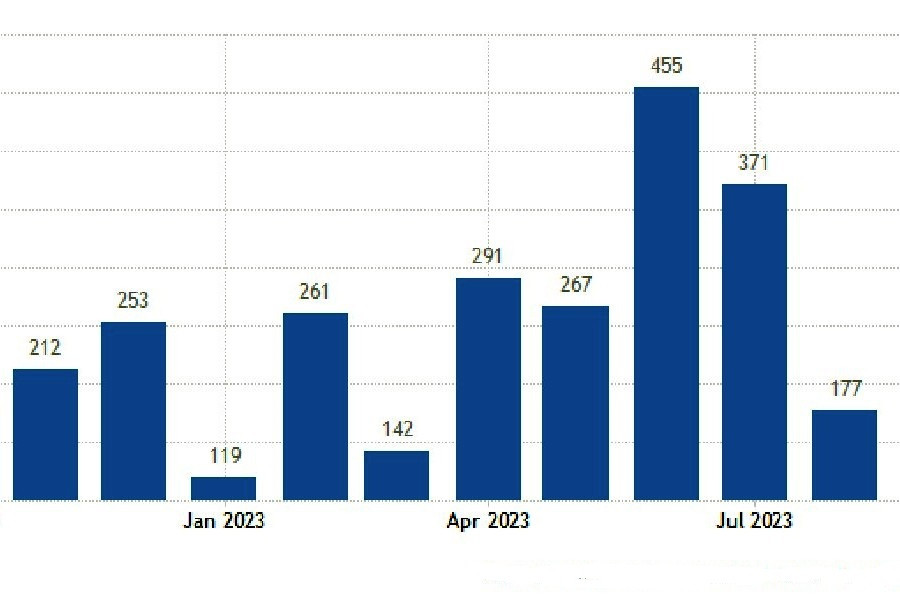

ข้อมูลเกี่ยวกับการจ้างงานในภาคธุรกิจส่วนเอกชนจาก ADP (Automatic Data Processing) ถือเป็นข้อมูลรองที่มีความสำคัญเช่นเดียวกัน แม้จะไม่มีความสัมพันธ์ตรงกันกับ NonFarm Payrolls ทางเป็นอย่างง่าย แต่ยังคงให้ภาพรวมเกี่ยวกับจำนวนตำแหน่งงานใหม่ในสหรัฐอเมริกา ให้เรามาเปรียบเทียบข้อมูลทั้งสองในสามเดือนฤดูร้อนดูกันเถอะ (ดูกราฟ)

ในเดือนมิถุนายน ADP (455,000) - NFP (209,000)

ในเดือนกรกฎาคม ADP (324,000) - NFP (187,000)

ในเดือนสิงหาคม ADP (117,000) - NFP (...)

เมื่อเรามองเห็น ทั้งสิ้นใช้งานด้านภาคส่วนเอกชนในเดือนมิถุนายนและกรกฎาคมเพิ่มขึ้นเกือบสองเท่าของข้อมูล NFP ถ้าเทรนด์นี้ยังคงอยู่และเกิดขึ้นในเดือนสิงหาคมก็อาจจะนำมาซึ่งความรู้สึกไม่ดีสำหรับตลาดและธนาคารกลางของสหรัฐอเมริกา...

แต่เราจะไม่พิจารณาภาวะที่มืดมนนั้น เพราะไม่มีสิ่งที่เผยแพร่ในอภิปรายที่จะทำให้ตลาดแรงงานในสหรัฐอเมริกาลดลงอย่างรุนแรง

ดังนั้น เราเห็นว่าระดับ NonFarm Payrolls เดือนสิงหาคมลดลงเล็กน้อยกว่าค่าก่อนหน้า - ระหว่าง 150 ถึง 170 พันคน ให้เราคำนึงถึงว่าเดือนสิงหาคมเป็นช่วงเวลาของการพักผ่อนและการสะสมเด็กเข้าโรงเรียน... แม้จะตารางงาน NonFarm Payrolls ในเดือนที่ผ่านมาผลประเมินของผู้เชี่ยวชาญและตลาดล้วนทุกเดือนเป็นค่าที่น่าติดตาม

นอกจากนี้ความกดดันทางเงินที่อเมริกายังคงอยู่ และคนอเมริกันหลายคนยังมีรายได้และสามารถใช้เงินได้อย่างสบาย นั่นอยู่ที่ในการอธิบายสภาวะราคาในสหรัฐฯ ณ เดอะฯนึง โรเมอน เพาเอลว่าอินฟเลชั่นลดลง แต่ยังคงเป็นปัญหาที่ยังไม่แก้ไขได้แม้จะมีความสนับสนุนต่อต้านเชิงรุกตั้งแต่ปี 2022 และมีบทบาทในช่วงเวลานี้ด้วยความเติบโตของเงินเดือนซึ่งนายจ้างใช้บวกเครื่องมือให้พนักงานหลุดตำแหน่งงาน

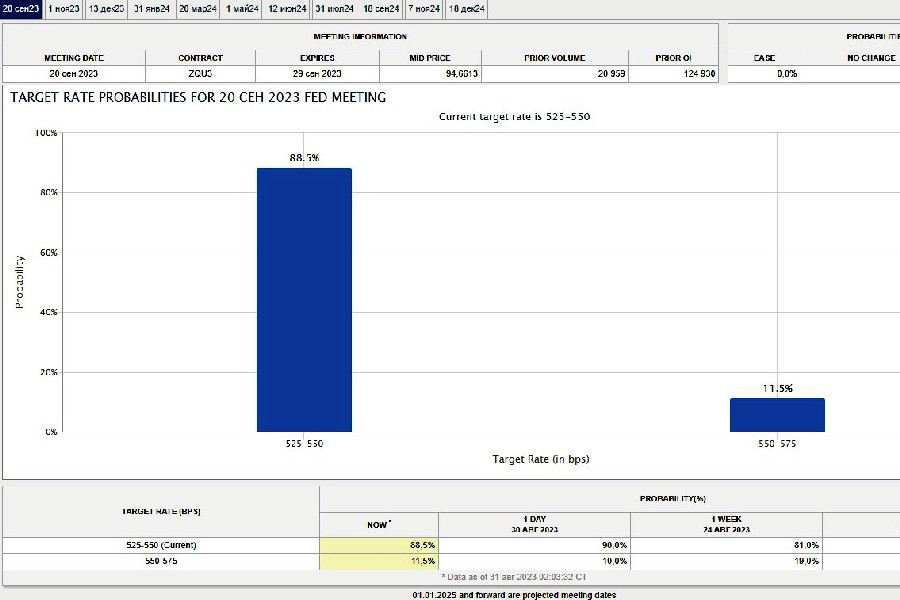

ดังนั้น ธนาคารกลางของสหรัฐฯยังคงเปิดรับการเพิ่มอัตราดอกเบี้ยต่อไป และไม่สามารถยกเว้นการตัดสินใจนี้ในการประชุมในวันที่ 20 กันยายน และคำตัดสินใจนี้ยังคงช่วยหลักฐานข้อมูลเกี่ยวกับจำนวนงานที่ไม่ใช่ในภาคเกษตรซึ่งจะถูกประกาศตามสิ้นสัปดาห์ทำงาน

ถ้าดูจากเครื่องมือ FedWatch Tool ของกลุ่ม CME, กลุ่มส่วนใหญ่ของตลาดไม่คาดหวังในเรื่องความตรงไหมของเงินทุนจากงาน NonFarm Payrolls เดือนสิงหาคม ตัวชี้วัดแสดงว่า โอกาสที่อัตราดอกเบี้ยจะทนทานโดยไม่มีการเปลี่ยนแปลงในเดือนกันยายน คือ ..% (ดูกราฟ)

ถ้า NFP ออกมาสูงกว่าที่คาดการณ์ (170,000) และไม่กี่ครั้งที่ 200,000 ซึ่งเป็นปัจจัยให้พอใจแก่การเพิ่มอัตราดอกเบี้ยของสำนักพิมพ์ในปี 2023 อีกครั้งหนึ่ง (หรืออาจจะอย่างน้อยสองครั้ง!) โดยเฉพาะอย่างยิ่งถ้าภาระจ่ายเงินเดือนที่สูงขึ้นจะเป็นตัวกระตุ้นให้เกิดการเพิ่มขึ้นของอัตราเงิน ในขณะที่ ดอลลาร์และสินทรัพย์การเงินจะได้รับสิ่งกระตุ้นให้เติบโต ส่วนราคาทรัพย์สินที่มีความเสี่ยง ทองคำและเงินดิจิตอลก็จะอยู่ใต้ความกดดัน

แต่ถ้า NonFarm Payrolls กลับไปลดลงต่ำกว่า 150,000 และภาระจ่ายเงินเดือนใหม่มีความเหมาะสม อาจจะหมายถึงว่าเศรษฐกิจของสหรัฐอเมริกากำลังเข้าสู่สถานการณ์ที่เปลี่ยนแปลงไปข้างลง ในกรณีนี้ทั้งดอลลาร์และทรัพย์สินการเงิน หุ้น และเงินดิจิตอลจะเป็นผู้แพ้ อย่างไรก็ตาม ไม่สามารถยกเว้นว่าทองคำดิจิตอล (บิตคอยน์) จะเติบโตพร้อมกับการตอบสนองของทองคำที่จริง

หากอัตราการจ้างงานเพิ่มขึ้นและอัตราค่าจ้างต่อชั่วโมงเฉลี่ยในสหรัฐอเมริกายังคงอยู่ในระดับเดียวกัน ดอลลาร์สหรัฐจะยากที่จะเสริมความแข็งแกร่งของมัน โดยเฉพาะอย่างยิ่งเมื่อโกรธแบ่งและก็พบว่าตนเองสูญเสียทองคำในไม่กี่วันที่ผ่านมา การตกของ GDP ของสหรัฐอเมริกาและลดลงของข้อมูล JOLTS ลงต่ำกว่าเกณฑ์ถีบเท้า 9 ล้านเป็นอาการที่น่าเป็นห่วงต่อสุขภาพของเศรษฐกิจอเมริกา แม้ว่าข้อมูลอื่นๆ (เช่นเช่นชีวิตการใช้จ่ายส่วนบุคคลในสหรัฐอเมริกา (PCE)) ยังคงสนับสนุนการเติบโตของ "นักเลงอเมริกัน"

You have already liked this post today

*บทวิเคราะห์ในตลาดที่มีการโพสต์ตรงนี้ เพียงเพื่อทำให้คุณทราบถึงข้อมูล ไม่ได้เป็นการเจาะจงถึงขั้นตอนให้คุณทำการซื้อขายตาม

หลังจากการพุ่งทะยานอย่างรุนแรงในวันพุธที่เกิดจากการประกาศหยุดพักการเรียกเก็บภาษีเป็นเวลา 90 วัน ของประธานาธิบดีโดนัลด์ ทรัมป์ ตลาดหุ้นสหรัฐฯ ในวันพฤหัสบดีตัดสินใจว่าการเฉลิมฉลองนั้นเกินเลยเกินไป ดัชนีหลักต่างๆ ตกต่ำ: ดัชนีดาวโจนส์ลดลง 2.5%, แนสแด็กลดลง 4.3%, และ S&P

ตลาดหุ้นสหรัฐตกอยู่ในภาวะตื่นตระหนกในวันพฤหัสบดี โดยที่ดัชนีสำคัญลดลงอย่างรวดเร็ว และ S&P 500 สูญเสียมากกว่า 3% ทำให้นักลงทุนเกิดความระแวดระวังสูง นี่เกิดขึ้นหลังจากที่ทรัมป์ประกาศปล่อยให้อัตราภาษีชั่วคราวในวันก่อนหน้านี้ ซึ่งกระตุ้นความมั่นใจระยะสั้นที่มาพร้อมกับความไม่แน่นอนชุดใหม่ ความกลัวในกลุ่มผู้เข้าร่วมตลาดเปลี่ยนเป็นการหลบเข้าที่ "แหล่งปลอดภัย" อย่างรวดเร็ว นักลงทุนเริ่มหันมาซื้อทองคำอย่างจริงจัง ซึ่งทำให้ราคาทองคำขึ้นสูงเกือบ

สกุลเงินดิจิตอลหลักยังคงอยู่ในสภาพการแยกส่วน ไม่สามารถวางหลักปักฐานได้ชัดเจน Bitcoin กำลังประสบกับความผันผวนอย่างมากและมีการขาดทุนในสัปดาห์นี้ อย่างไรก็ตาม ผู้เชี่ยวชาญยังคงมีความหวัง คาดการณ์ถึงการฟื้นตัวอย่างค่อยเป็นค่อยไปของสินทรัพย์ดิจิตอลหลักนี้ ในคืนวันพุธที่ 9 เมษายน มีการชุมนุมสำคัญทั่วทั้งตลาดหุ้นและตลาดสินค้าโภคภัณฑ์ แสดงถึงปฏิกิริยาของนักลงทุนต่อนโยบายของประธานาธิบดีโดนัลด์ ทรัมป์ ที่ตัดสินใจเลื่อนการใช้งานภาษีที่ได้ประกาศไว้ก่อนหน้านี้เป็นเวลา

ดัชนี S&P 500 ทำสถิติเป็นหนึ่งในวันที่มีการปรับตัวขึ้นมากที่สุดในช่วงหลายเดือนที่ผ่านมา การเคลื่อนที่ขึ้นชะลอตัวลงใกล้ระดับ 5,516 แต่หากสามารถฝ่าแนวต้านที่สำคัญที่ระดับ 5,669.50 ได้ อาจเปิดโอกาสสำหรับการปรับตัวขึ้นใหม่ในระยะกลาง อย่างไรก็ตาม ขณะนี้ตัวชี้วัดทางเทคนิคชี้ไปที่การถอยกลับที่เป็นไปได้ โดยมีเป้าหมายที่ระดับ 4,612 นักลงทุนจับตามองการเคลื่อนไหวของราคาในระดับเหล่านี้อย่างใกล้ชิด

ในวันพฤหัสบดี โลกการเงินได้ถอนหายใจด้วยความโล่งอกเมื่อตลาดหุ้นพุ่งสูงขึ้นและการขายพันธบัตรอย่างวุ่นวายก็ลดลง ในสาเหตุนี้เป็นเพราะการริเริ่มที่น่าประหลาดใจโดยประธานาธิบดี Donald Trump ของสหรัฐฯ เขาประกาศการผ่อนผันชั่วคราวของภาษีขนาดใหญ่ที่เขาเพิ่งลงนามใช้กับหลายสิบประเทศ อย่างไรก็ตามแรงกระตุ้นของหุ้นสหรัฐฯ และดอลลาร์ในช่วงกลางคืนกลับเริ่มเลือนหายไป นักลงทุนเริ่มตระหนักว่าการพักผ่อนอาจจะอยู่ได้ไม่นานเมื่อความตึงเครียดทางการค้าระหว่างวอชิงตันและปักกิ่งยิ่งรุนแรงขึ้น อีกทั้งการเปลี่ยนแปลงนโยบายภาษีอย่างฉับพลันของทำเนียบขาวก่อให้เกิดความสับสนและความกังวลในตลาด หลังจากความกดดันที่ยาวนานในตลาดโลกซึ่งนำไปสู่การสูญเสียดุลยภาพของมูลค่าทุนหลายล้านล้านเหรียญและการอ่อนค่าของดอลลาร์สหรัฐและ Treasury ทรัมพ์ได้เคลื่อนไหวอย่างไม่คาดคิด เขาประกาศการชะลอการเริ่มต้นของภาษีใหม่ๆ

ดัชนีหุ้นสหรัฐฯ ปิดตลาดต่ำลงหลังจากทำเนียบขาวประกาศระลอกใหม่ของการเก็บภาษีสินค้าจากจีน อัตราภาษีอาจเพิ่มขึ้นถึง 104% ซึ่งส่งผลกระทบโดยตรงต่อการนำเข้าและเป็นสัญญาณชัดเจนว่าความตึงเครียดทางการค้าจะยังคงบานปลายต่อไป นักลงทุนมองว่าการเคลื่อนไหวนี้เป็นสัญญาณลบต่อเศรษฐกิจโลก การขายหุ้นกระทบกับหลายภาคส่วน โดยเฉพาะอย่างยิ่งภาคส่วนที่มีความอ่อนไหวต่อห่วงโซ่อุปทานทั่วโลก ตลาดตอบสนองอย่างรุนแรง แต่ความเคลื่อนไหวเหล่านี้สร้างโอกาสให้กับนักเทรด การซื้อขายระยะสั้นที่ใช้ความผันผวน การกระเด้งจากระดับหลัก และการซื้อตอนราคาตกร่วงล้วนเป็นกลยุทธ์ที่ใช้ได้ในสภาวะปัจจุบันนี้ เรามีเงื่อนไขที่ดีสำหรับการเทรดหุ้นสหรัฐฯ: ค่าคอมมิชชั่นต่ำและส่วนต่างราคาแคบทำให้สามารถเทรดได้อย่างมีประสิทธิภาพแม้ในช่วงที่ตลาดมีความผันผวนสูง

ตลาดโลกกำลังวุ่นวายหลังจากได้รับผลกระทบที่คาดไม่ถึงจากวอชิงตัน: สหรัฐอเมริกากำหนดอัตราภาษีนำเข้าจากจีนสูงถึง 104% การตัดสินใจของประธานาธิบดีโดนัลด์ ทรัมป์ มีผลกระทบทันทีต่อความเชื่อมั่นของนักลงทุนและสร้างความไม่มั่นคงมาเปรียบเทียบได้กับวิกฤตการเงิน สินทรัพย์หลักของระบบการเงินโลก — ดอลลาร์สหรัฐและพันธบัตรรัฐบาลสหรัฐ — ต้องรับผลกระทบหนัก การจำหน่ายพันธบัตรรัฐบาลสหรัฐจำนวนมากทำให้เกิดความตื่นตระหนก กระตุ้นให้เกิดข่าวลือเกี่ยวกับการอพยพของนักลงทุนต่างประเทศจากสินทรัพย์สหรัฐ ผู้เชี่ยวชาญเตือนว่าหากแรงกดดันของภาษียังคงอยู่ อาจส่งผลให้เกิดการชะลอตัวทางเศรษฐกิจซึ่งอาจบังคับให้ธนาคารกลางสหรัฐต้องเปลี่ยนเส้นทาง

การคาดการณ์ราคาทองคำในปัจจุบันดูจะยิ่งน่าตื่นเต้นขึ้นเรื่อย ๆ ในทุก ๆ ด้าน เนื่องจากนักวิเคราะห์ดูเหมือนจะแข่งกันทำนายว่าราคาของโลหะมีค่านี้จะสูงแค่ไหน ความไม่มั่นคงทางภูมิรัฐศาสตร์ที่เพิ่มขึ้นพร้อมกับนโยบายภาษีของประธานาธิบดีโดนัลด์ ทรัมป์ ส่งผลให้ทองคำเป็นหลักทรัพย์ในที่สุดที่นักลงทุนหลายคนหันไปหากันในสภาพแวดล้อมเช่นนี้ ตามที่ James Steel นักวิเคราะห์สกุลเงินที่ HSBC กล่าวถึง

การเก็บภาษีเพิ่มเติมล่าสุดของรัฐบาล Trump กำลังเปลี่ยนแปลงการคาดการณ์ทางเศรษฐกิจ Goldman Sachs ขณะนี้ทำนายว่าจะเกิดภาวะเศรษฐกิจถดถอยภายใน 12 เดือนข้างหน้า ขณะที่นักวิเคราะห์ของ JPMorgan กำลังคำนวณว่าจะมีการลดลงของการเติบโต GDP ของสหรัฐฯ ร้อยละ 0.3

วิดีโอแนะนำการฝึก

Your IP address shows that you are currently located in the USA. If you are a resident of the United States, you are prohibited from using the services of InstaFintech Group including online trading, online transfers, deposit/withdrawal of funds, etc.

If you think you are seeing this message by mistake and your location is not the US, kindly proceed to the website. Otherwise, you must leave the website in order to comply with government restrictions.

Why does your IP address show your location as the USA?

Please confirm whether you are a US resident or not by clicking the relevant button below. If you choose the wrong option, being a US resident, you will not be able to open an account with InstaTrade anyway.

We are sorry for any inconvenience caused by this message.